Groupe d’entreprises avec UN ou UNE holding ? ou sans !

Holding [ol.ding] : c'est quoi ?

Malgré l’origine anglaise du nom (société qui possède), son passage en français s’est enrichi d’un genre !

UN holding est une société "passive" dont l’activité est exclusivement limitée à la détention des titres de sociétés et à son contrôle (le cas échéant) à travers l’exercice des droits de vote au sein des assemblées générales : on parle de holding financier.

UNE Holding est une société "active" qui anime effectivement un groupe de sociétés "opérationnelles" et participe activement à la conduite de sa politique et au contrôle de ces sociétés, par le biais de prestations qu’elle facture : on parle de holding animatrice.

Dans quelle situation gérer un ensemble d'entreprises avec ou sans holding ?

Un ensemble d’entreprises détenues par une (ou plusieurs) personne physique constitue-t-il un groupe ? La notion de groupe correspond ici à une réalité économique plutôt qu’à une définition d’ordre social, juridique, fiscal ou comptable. Il convient donc de s’interroger sur les relations économiques qui lient ces entreprises.

Quelle organisation pour un ensemble d’entreprises indépendantes ?

L'absence de holding permet d'afficher leur indépendance les unes des autres (ce qui peut être un prérequis dans certaines situations). Ceci est d’autant plus justifié s’il n’existe pas de flux économiques entre ces entreprises.

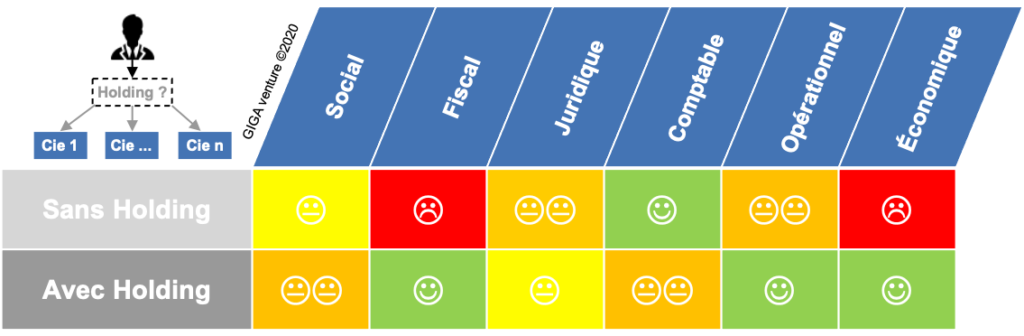

Existe-t-il d’autres avantages et inconvénients ?

L’existence de holding génère un surcoût comptable par construction, mais ne rend pas la désignation d’un CAC obligatoire. La principale dimension discriminante est la fiscalité. En cas de possibilités d’optimisation fiscale (existence de bénéfices à l’IS), il devient alors intéressant de créer un holding "fiscal". Premiers avantages : réduction de l’assiette d’IS, compensation des bénéfices et des pertes. Sans oublier : réduction de la taxation des dividendes, exonération des plus-values de cession de titres. Une autre déclinaison du holding financier est le holding "patrimonial" qui peut s’avérer avantageux pour la fiscalité individuelle en cas de transmission, donation ou succession.

L’inexistence de holding entraîne de plus des contraintes financières supplémentaires sur la personne physique qui en est propriétaire. En effet, cela limite la capacité d’emprunt des entreprises tout en exigeant de multiples garanties personnelles au propriétaire. Enfin, le coût du contrôle de ces entreprises est aussi accru, puisque le propriétaire doit toutes les détenir à plus de 50% à moins d’opter pour des formes de société moins fréquentes comme les SCA ou les SCS.

L’organisation avec holding s’impose a fortiori dans un groupe d’entreprises soumises à l’IS

Cette organisation crée un esprit d’appartenance des collaborateurs, et apporte de la cohérence dans la stratégie du groupe. De plus, elle génère de nombreux avantages économiques : mutualisation des ressources, rationalisation des coûts, partage des bonnes pratiques de gestion, meilleur pouvoir de négociation des financements, effet de levier sur l’endettement.

Par ailleurs, la création de filiales dédiées et le rachat d’entreprises sont plus simples avec holding.

Alors LA holding est-elle plus séduisante que LE holding dans un groupe soumis à l'IS ?

Le holding financier étant passif (toutes les formes de société sont possibles dans ce cas), l’organisation des flux économiques entre ses entreprises se fait en dessous de manière horizontale, ce qui est assez limitant.

Avec une holding animatrice, on peut au contraire organiser verticalement les flux économiques. On génère ainsi du chiffre d’affaires issu des échanges internes et des ressources humaines mobilisées dans la holding. De plus, cette solution améliore le régime de transmission du pacte Dutreil (exonération en cas de départ à la retraite). Enfin, elle est compatible avec la qualité de PME au sens communautaire et ses avantages fiscaux particuliers …

Pour ce genre de holding, on privilégie alors la SAS car sa souplesse statutaire permet l’élaboration de conventions interco conformes aux contraintes de l’administration fiscale. En effet la SARL a un cadre rigide empêchant de dissocier le mandat social, la direction et la personne physique.

Les conventions interco devront prioritairement adresser la problématique de l’animation et la direction du groupe pour satisfaire les exigences en matière de droit commercial (abus de bien social) et fiscal (acte anormal de gestion). Il existe cependant de nombreux autres domaines pour faire des économies d’échelle grâce aux conventions interco : prestations de services de gestion (administratif, juridique, financier, comptable ou encore immobilier), conventions de financement (financement interne via gestion centralisée de la trésorerie), marketing & communication, recherche & développement ...

En conclusion

Avec holding c’est mieux, et encore plus s’il s’agit d’une holding animatrice ! Il sera indispensable de réaliser au préalable une analyse économique détaillée pour justifier toutes les conventions interco. Sans oublier une modélisation financière pour exploiter au mieux les montages à effet de levier via holding pour les opérations de rachat d’entreprises et de transmission (voir dans le blog : "LBO, BIMBO, OBO … : quel montage choisir ?").

- Capital

- Financement

- Transmission